¿Qué es el puntaje de crédito? Si estás pensando en hacer un viaje, mudarte de casa o empezar un emprendimiento, entonces solicitar una nueva tarjeta de crédito o un préstamo personal pueden ser una buena opción.

Pero para poder lograrlo, el puntaje de crédito lo dicta todo, desde la aprobación de una tarjeta de crédito hasta qué tasa de interés tendrás que pagar para una hipoteca u otro préstamo.

Por lo tanto, es prudente que tu score crediticio esté en la mejor forma posible, ya que tu seguridad financiera podría depender de la solidez de tu puntaje.

En este artículo, te contaremos qué es el puntaje de crédito, cuál es el puntaje de crédito bueno, con cuánto score te dan una tarjeta de crédito hasta cuál es una buena puntuación para una hipoteca.

¡No solo eso! Te compartiremos también algunos consejos que te permitirán saber cómo subir tu puntaje de crédito y aumentar tus probabilidades de solicitar préstamos, hipotecas y tarjetas de crédito.

¡Que lo disfrutes!

¿Qué es el puntaje de crédito?

De acuerdo a Investopedia, el puntaje de crédito es un análisis estadístico que realizan los prestamistas y las entidades financieras para determinar la solvencia que tiene una persona o una pequeña empresa gestionada por su propietario.

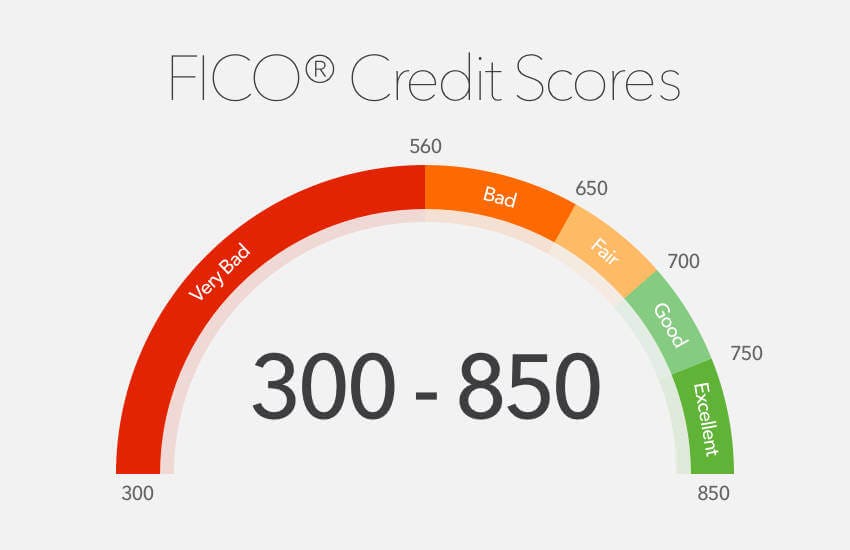

La mayoría de los puntajes de crédito oscilan entre 300 y 850 y representan toda tu actividad financiera de crédito. Generalmente, entre mayor sea tu puntaje, más fácil será la obtención de un préstamo y, asimismo, una mejor tasa de interés.

El score crediticio es lo que te permite tener apalancamiento financiero. ¿Cómo así?

Por ejemplo, si quieres conseguir una hipoteca para comprar tu casa, un préstamo para un automóvil, tener una tarjeta de crédito para irte de viaje, u obtener un tipo de préstamo personal para irte a estudiar al exterior o emprender tu propio negocio.

Si quieres que todo esto ocurra, depende entonces de tu puntaje de crédito. Según la CFPB, las compañías financieras utilizan una fórmula matemática llamada modelo de puntuación para determinar tu puntaje.

¿Qué tienen en cuenta? Por lo general, algunos de los factores que influyen en el resultado de tu puntaje de crédito son:

- Tu historial de pago de facturas

- Deudas pendientes actuales

- La cantidad y el tipo de préstamos que tengas

- El tiempo que tienen tus préstamos

- La cantidad en el saldo de crédito disponible

- Nuevas solicitudes de crédito

- Deudas enviadas a cobranzas, ejecuciones hipotecarias (dejaste de hacer los pagos), o una quiebra

Cuando tienes un buen puntaje de crédito, el mensaje es muy claro para las entidades bancarias: finanzas saludables. Esto significa que estás listo para acceder a los mejores créditos y préstamos.

Algo que debes tener en cuenta es que no hay un solo puntaje de crédito. Es importante que sepas que hay distintos puntajes de crédito disponibles, como también depende de los prestamistas o entidades con quienes hagas los acuerdos.

Todo puntaje de crédito depende de los datos utilizados para calcularlo, y pueden variar según el modelo de puntuación, la fuente de tu historial crediticio, del tipo de producto de préstamo, e incluso del día en que se hizo el cálculo.

Imagen: Pixabay

Imagen: Pixabay

¿Cómo saber mi puntaje de crédito?

Existen varias fórmulas para calcular el puntaje de crédito a partir de la información recogida por las compañías de informes de crédito. Pero la empresa FICO (Fair Isaac Corporation) fue pionera en el desarrollo de un método para este tipo de cálculos.

La mayoría de las entidades financieras utilizan el puntaje FICO a la hora de ofrecer tarjetas de crédito o préstamos. Asimismo, existen tres grandes compañías que recopilan datos de crédito. Las principales son Experian, Equifax y TransUnion.

Nosotros tomaremos como referencia el puntaje de crédito FICO, uno de los más utilizados a nivel mundial.

Es necesario aclararte que no existe un puntaje único, como te habíamos mencionado. Los puntajes de crédito dependen del contenido de los informes de crédito, por lo tanto, pueden variar según los datos que se hayan recopilado para calcularlo.

Dichos datos dependen de la compañía que haya realizado el informe. Además, FICO ofrece diferentes variaciones de su modelo básico de puntuación que se adaptan a los diferentes tipos de prestamistas.

Por ejemplo, no es lo mismo calcular el puntaje de crédito para un préstamo hipotecario que para un préstamo para vehículo.

Por lo tanto, no debes preocuparte si tienes puntajes de crédito diferentes. Incluso cuando todos ellos hayan sido calculados a partir de los datos de la misma compañía de crédito.

Además, no solo las entidades financieras pueden acceder a tu puntaje de crédito, ¡tú también puedes hacerlo! Es importante que conozcas esta información para mejorar tu puntaje en caso de que sea necesario.

Podrás consultar de forma gratuita tu score crediticio al menos una vez al mes, comunicándote con la compañía de informes de crédito que utilicen en tu país. Por ejemplo, si eres de Argentina deberás comunicarte con la empresa Equifax.

De todos modos, las políticas de datos varían según las regulaciones de cada país. Por ello, el nivel de dificultad para acceder a tu puntaje de crédito dependerá del lugar en donde residas.

Imagen: pixabay

Imagen: pixabay

¿Cuál es el puntaje de crédito bueno?

Según FICO, una buena puntuación se determina según el criterio de cada prestamista o entidad financiera. Por lo tanto, todo depende de cómo se utilicen estos datos junto con la información adicional obtenida de los candidatos en el proceso de aprobación del préstamo.

Generalmente, muchos prestamistas consideran que las puntuaciones superiores a 670 son señal de tener una buena solvencia.

Como te habíamos explicado, cuanto más alta sea tu puntuación, menor será el riesgo y más probable será que las entidades bancarias te concedan un préstamo.

Si bien es cierto que hay estándares en los rangos de puntuación para ayudarles a los prestamistas a tomar decisiones de préstamo, estos rangos también te pueden servir como objetivos que puedes alcanzar.

Cuando comienzas tu vida crediticia, puedes ir mejorando tu puntuación con el tiempo, ya que la información de los informes de crédito cambia continuamente y eso significa que tu Puntuación FICO también se actualiza con frecuencia.

Fuente: Cotización.co

Fuente: Cotización.co

¿Con cuánto score me dan una tarjeta de crédito?

Hoy en día, es muy común tener una tarjeta de crédito, ya que otorga muchas ventajas, entre ellas, recompensas, seguridad, comodidad y pueden ser excelentes para mantener un bienestar financiero si se les da un manejo responsable.

Sin importar la entidad bancaria a la que solicites tu tarjeta de crédito, ten en cuenta que todos van a pedirte una autorización para revisar tu historial crediticio.

De acuerdo a Coru, para clasificar a una tarjeta de crédito básica, debes tener un score de 500 a 550 puntos. Generalmente, si estás estudiando y deseas obtener tu primer crédito, este puede ser una buena opción para empezar tu historial crediticio.

De aquí en adelante, vienen las tarjetas de crédito otorgadas bajo un score que va desde 550 a 600 puntos. Aunque son suministradas con pocos requisitos, suelen tener unas de las tasas de interés más altas, lo cual es una desventaja. Sin embargo, lo compensan con otros beneficios.

Luego, están las tarjetas clásicas que ofrecen anualidades bajas y que requieren un puntaje crediticio de 650 a 700 puntos. Sin embargo, tienen un cupo de dinero o línea de crédito mínimo, lo cual resulta inconveniente si lo que buscas es una cantidad más alta.

Entre los puntajes de crédito que van entre 700 a 750, están las tarjetas oro y platinum. Estas son una garantía de que no fallarás en tus pagos, ya que eres un candidato responsable en tus finanzas personales con respecto al crédito otorgado.

Finalmente, el score de 850 puntos, que es el más alto de todos, hace que puedas obtener prácticamente cualquier tarjeta de crédito que desees, ya que no representas ningún tipo de riesgo para el prestamista o entidad bancaria.

Imagen: Pixabay

Imagen: Pixabay

¿Cuál es un buen puntaje de crédito para una hipoteca?

Más que en cualquier otro tipo de préstamo personal, el puntaje de crédito adquiere mayor relevancia a la hora de realizar una solicitud de préstamo hipotecario. ¿Por qué?

La razón es muy sencilla: una buena puntuación de crédito puede ahorrarte una suma importante de dinero en intereses cada año en tu cuota hipotecaria

En el caso contrario, si tienes un puntaje menor a 600, significa que puedes tener dificultades en la aprobación de tu financiamiento.

Sin embargo, eso no quiere decir que se te cerrarán las puertas. Cuando se trata de calificar para préstamos de este tipo, solo tienes que encontrar una entidad bancaria que esté dispuesta a reducir la puntuación de crédito y trabajar con los consumidores.

Claro está, dependiendo del tipo de crédito que necesites, también hay programas y opciones diseñados específicamente para personas con bajo crédito.

Por ejemplo, generalmente un consumidor necesita una calificación FICO de 620 o más para calificar para una hipoteca tradicional de tasa fija, es decir, la tasa de interés no cambia durante la vigencia del crédito.

Como también podrías calificar para hipotecas de tasa ajustable, es decir, una tasa de interés que puede subir o bajar siempre y cuando tu puntaje sea superior a 600.

O si tienes un puntaje inferior al anterior, aún así, hay personas que han adquirido una propiedad con una aprobación de puntajes tan bajos como 560. Todo dependerá de otros factores como tu estabilidad económica, historial crediticio, etc.

Imagen: Pixabay

Imagen: Pixabay

10 consejos para subir tu puntaje de crédito

Ahora que ya sabes qué es el puntaje de crédito y cómo puedes saber si tu puntaje de crédito es bueno, te compartimos algunos consejos para que puedas manejar tus finanzas personales en tiempos de crisis, mejorar tu score crediticio ¡y acceder a los mejores préstamos y tasas de interés!

1. Paga tu tarjeta de crédito y otras facturas a tiempo

Según FICO, la empresa que te habíamos mencionado antes, calcula las puntuaciones crediticias basándose en el 30% de la cantidad que debes para crear tu puntuación FICO.

Sin embargo, lo importante no es simplemente cuánto debes, sino cuánto debes en comparación con la cantidad de crédito que tienes. Esta relación se conoce como tasa de utilización de crédito.

Vamos a hacer un comparativo con cifras bajas (sin tener en cuenta la moneda) para que lo entiendas mejor.

Por ejemplo, si tienes un límite de crédito de $10.000 y un saldo de $5.000, la utilización que le estás dando a tu crédito es del 50%. ¿De acuerdo?

En caso contrario, si el límite de tu crédito son los mismos $10.000 y has consumido todo el crédito, entonces tu utilización es del 100%, lo cual no es conveniente para tu puntaje de crédito.

Hay muchas teorías sobre el índice de utilización del crédito ideal, pero Experian sugiere que es mejor tener un índice inferior al 30%.

En pocas palabras, no debes tener más de $3.000 consumidos del total de tu crédito si tu límite es de $10.000.

Pero como no estamos exentos a las emergencias y cosas por el estilo, si tienes una tasa de consumo de crédito alta, lo mejor que puedes hacer es pagar los saldos rápidamente para reducir esa tasa y, por lo tanto, aumentar tu puntuación.

Fuente: pixabay

Fuente: pixabay

2. Agenda todos tus vencimientos

Para no atrasarte con el pago de tus tarjetas y facturas, te recomendamos que armes un calendario de pagos y agendes todos tus vencimientos.

Sin embargo, a veces puedes no estar en condiciones de pagar tus saldos, así que podrías adoptar un enfoque diferente para mejorar tu índice de utilización del crédito. Ponte en contacto con un asesor y solicita un aumento del límite de crédito. ¿Para qué?

Por ejemplo, si llegas al límite de tu tarjeta de $10.000 y consigues un aumento del límite a $20.000, habrás reducido instantáneamente tu índice de utilización del crédito a la mitad.

Eso sí, la clave de este movimiento sería no gastar nada del nuevo aumento, ya que el propósito de lograr un aumento en la capacidad de tu tarjeta sería inútil si inmediatamente la vuelves hasta los $20.000.

Imagen: pixabay

Imagen: pixabay

3. Revisa tus informes de crédito

Solicita un informe crediticio gratuito de una agencia de informes distinta cada 4 meses. Esto te servirá para estar al tanto de tu puntaje y saber si cuentas con el respaldo suficiente para obtener un crédito.

Cuando lo solicites, debes estar listo para imprimirlo o guardarlo en tu computadora o en tu tableta.

Una vez tengas el informe de crédito, examina todo. En particular, busca cualquier cuenta que muestre pagos atrasados o facturas por pagar. Si esa información es inexacta, el informe debe tener un apartado que indique dónde enviar una reclamación.

Mantener un informe de crédito actualizado no sólo es importante para tu puntaje de crédito. También puede afectar tu proyección profesional y tus perspectivas de empleo. Algunos empleadores consultan los informes de crédito antes de tomar decisiones de contratación. Incluso para cosas como el alquiler de una casa, un departamento u una oficina.

Dependiendo de cuál sea tu país de residencia, puedes ver tu VantageScore de TransUnion, una de las tres grandes compañías de informes crediticios que te mostramos anteriormente.

Imagen: pixabay

Imagen: pixabay

4. No solicites muchas tarjetas de crédito a la vez

A diferencia de solicitar una hipoteca, un préstamo automotriz o un préstamo estudiantil, solicitar varias tarjetas de crédito genera múltiples consultas sobre tu historial crediticio y puede afectar negativamente tu calificación.

Por otra parte, si quisiste un mayor cupo en tu tarjeta (como te sugerimos en el consejo número 2) y la entidad financiera se opuso a la idea de aumentar tu límite de crédito, puedes solicitar una tarjeta a otro emisor.

Esto puede ayudar incluso a tu índice de utilización del crédito, ya que el índice de utilización se basa en todas tus líneas de crédito y saldos abiertos.

Por ejemplo, una persona con $10.000 de crédito que deba $5.000 tiene un índice de utilización de crédito del 50%, independientemente de que esos $5.000 estén en una sola tarjeta o repartidos en varias.

De todas formas, ten en cuenta que abrir varias cuentas a la vez tampoco es bueno. Como te lo mencionamos, cuando tienes distintas cuentas nuevas puede hacer parecer que quieres gastar desesperadamente.

Así que no te arriesgues a desmejorar tu puntaje de crédito solicitando más de una tarjeta nueva si vas a probar esta estrategia.

5. No canceles las tarjetas que no utilizas

Parte de tu calificación depende del coeficiente de crédito utilizado en relación con el crédito total disponible. Eliminar una tarjeta reducirá tu línea de crédito y puede perjudicar tu puntaje crediticio.

6. Controla tus gastos con la tarjeta de crédito

Es importante que mantengas bajos los saldos de crédito. Te recomendamos mantener un saldo de crédito variable, por debajo del 10% de tu crédito disponible total. Una proporción más alta indica un riesgo de crédito elevado. Es decir, debes evitar utilizar el saldo total de tu tarjeta para mantener un buen puntaje de crédito. Para ello, puedes optar por utilizar efectivo o tarjeta de débito, al menos durante un tiempo.

7. Mantén una variedad de tipos de crédito

El pago correcto de, por ejemplo, un préstamo automotriz, un préstamo estudiantil y las facturas de las tarjetas de crédito durante el mismo período de tiempo demuestra que puedes mantener diferentes tipos de crédito. Esto representa el 10% de tu calificación.

8. Obtén un préstamo personal para pagar tus deudas

Puedes mejorar tu calificación crediticia si solicitas un préstamo personal para pagar la deuda de tu tarjeta de crédito. También es probable que la tasa de interés del préstamo sea más baja que la tasa de interés de las tarjetas de crédito.

9. Obtén ayuda de pagos alternativos

Los consumidores con calificaciones medianas y bajas pueden conseguir que los prestamistas tengan en cuenta otros indicadores de responsabilidad fiscal, como los pagos regulares de servicios públicos o hipotecas. Quizás la ventaja no sea demasiado grande, pero puede ayudarte a mejorar tu puntaje crediticio.

10. ¿Hace mucho tienes un historial crediticio?

El tiempo de tu actividad crediticia es otro dato preponderante para determinar tu puntaje de crédito: a mayor antigüedad, mejor puntuación.

Fuente: BBVA

Fuente: BBVA

¿Cómo mejorar tu puntaje crediticio siendo emprendedor?

En el curso online de Finanzas personales para freelancers, la planificadora financiera Elaine King nos comparte 5 errores comunes de los emprendedores:

- Tener muchas metas. En ocasiones, algunas personas te van a decir: ‘apunta todo lo que quieres.’, lo cual está muy bien. Pero es mejor que mantengas entre 3 a 5 metas. ¿Por qué? Científicamente, el cerebro solo puede asimilar de 3 a 5 tareas. Si pones 100, es probable que caigas en la ansiedad de querer o no poder cumplir con todo. Así que es mejor tomar esta sugerencia y ponerla en práctica hasta que concretes las 3 o 5 metas que te propusiste.

- No entender bien a tus futuros clientes. Muchos de los startups suelen perder esfuerzos porque tienen una idea fantástica, pero no se dan el tiempo de investigar si hay mercado. Si en realidad tus clientes van a consumir tu producto o servicio.

- No tener control de tus finanzas o las de tu empresa. De repente tu emprendimiento se volvió muy grande y no tienes tiempo de hacer toda la contabilidad. Una cosa es delegar tus finanzas, pero ‘nunca dejes de hacer seguimiento a esas finanzas’. Por lo tanto, aunque sea una vez cada semana o una vez al mes, mira tus finanzas.

- El período de tiempo es muy largo. Tus metas deben ser de corto a mediano plazo. No es que no debes tener metas a largo plazo, claro que sí, pero lo mejor es empezar poco a poco.

- No medir el progreso de tus objetivos. Debes tener una métrica. Que te preguntes, ‘¿cómo voy en la consecución de mis metas?’ Es decir, que puedas saber si estás en el 25% de tus objetivos o en el 50%. No es solamente ponerse metas, sino que las puedas medir. Por ejemplo, si quieres lograr diez clientes, entonces dos son el 20%, si consigues 3, el 30%, etc.

En resumen, acuérdate bien de estos errores y trata de no caer en ellos para poder hacer que tu proyecto sea aún más exitoso.

Y si utilizas préstamos personales o tarjetas de crédito para cubrir gastos de inversión, estos consejos pueden ayudarte a organizar mejor tus finanzas y mantener un buen puntaje de crédito siendo emprendedor.

Esperamos que este artículo te haya servido para saber qué es el puntaje de crédito y cómo hacer para mejorarlo y acceder a productos financieros que pueden acelerar tus aspiraciones.

Todo esto también hace parte de la realización de estadísticas en la planeación de finanzas personales para llevar un mejor control de todas tus transacciones.

Y si deseas saber cómo cumplir tus metas financieras y salir de deudas mediante estrategias financieras efectivas, te sugiero inscribirte en el curso online Aumenta tu inteligencia financiera.

¡Que logres tus objetivos! Hasta pronto.