El ISR o Impuesto Sobre la Renta es un concepto fundamental dentro de las percepciones y deducciones en México, que marcan la pauta en el cálculo de la nómina y varían según los tipos de salarios que maneja tu empresa.

Tener en cuenta cómo se calcula el ISR en México te ayudará a determinar el sueldo del mes de cada empleado correctamente. Y, si ya trabajas con un sistema de nómina, podrás corroborar que, en efecto, la deducción que hizo la plataforma es correcta. En ambos casos, podrás asegurar un cálculo justo y sin errores.

A continuación, revisaremos a detalle el concepto de ISR: qué es y por qué es importante, quiénes deben pagarlo, el porcentaje de ISR que se aplica en la nómina y, por supuesto, te explicaremos cómo calcular el ISR con un ejemplo.

¿Qué es el ISR?

El Impuesto Sobre la Renta, o simplemente ISR, es un impuesto directo que se aplica sobre las ganancias de un ejercicio fiscal. Estas pueden derivarse de los siguientes conceptos:

- Venta directa.

- Renta de inmuebles.

- Prestación de servicios profesionales.

- Salarios percibidos por servicio subordinado.

- Enajenación de bienes.

- Dividendos y ganancias repartidas por personas morales.

- Premios recibidos.

El ISR se obtiene sobre la ganancia del ejercicio, con la diferencia entre el ingreso y las deducciones autorizadas. Sin embargo, para hacer un buen cálculo, hay que considerar que el ISR es progresivo. Esto quiere decir que, conforme aumenta el ingreso de las personas, el importe a pagar por concepto de ISR se incrementa también.

Finalmente, es importante saber que el ISR en México se paga de forma mensual al Servicio de Administración Tributaria (SAT). Todo lo recaudado sirve para financiar el gasto público y otras actividades gubernamentales.

¿Quiénes deben pagar el ISR en México?

Según la ley, el ISR es un impuesto que aplica para todas las personas que generen ganacias, ya sean físicas o morales. Para ser más específicos, veamos la lista de grupos que están obligados a pagarlo, la cual aparece en la Ley del Impuesto Sobre la Renta:

- Residentes en México, respecto de todos sus ingresos, cualquiera que sea la ubicación de la fuente de riqueza de donde procedan.

- Residentes en el extranjero que tengan un establecimiento permanente en el país, respecto de los ingresos atribuibles a dicho establecimiento permanente.

- Residentes en el extranjero, respecto de los ingresos procedentes de fuentes de riqueza situadas en territorio nacional, aún cuando no tengan un establecimiento permanente en el país.

Dicho de otra manera, todas las personas que trabajen para una compañía o que presten sus servicios de forma independiente, están sujetos a pagar el ISR en México. Sin embargo, quienes deberán gestionar este trámite y efectuar el pago, son las empresas.

¿Qué porcentaje de ISR se aplica en la nómina?

Tal como mencionamos antes, el Impuesto Sobre la Renta o ISR es variable o progresivo. Esto quiere decir que cambia en función al ingreso de la persona. El rango de la tasa del ISR va desde el 1.9% (tasa más baja) al 30% (tasa más alta).

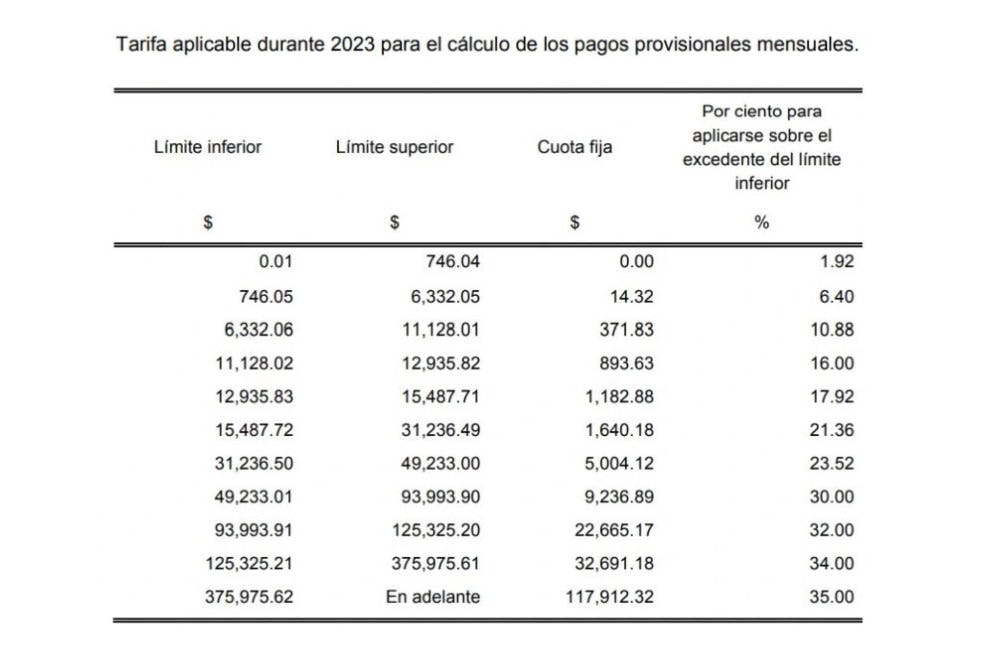

¿Cómo saber la tasa que le corresponde a cada colaborador? El Servicio de Administración Tributaria (SAT) establece un sistema para clasificar el ingreso de las personas en función a rangos de sueldo, los cuales se conocen como límite inferior y límite superior del ISR. Más adelante profundizaremos en el cálculo del ISR.

¿Qué deducciones afectan el ISR?

La Ley del Impuesto Sobre la Renta establece que los contribuyentes pueden hacer ciertas deducciones para reducir el pago del ISR al final del ejercicio fiscal. Veamos cuáles son las formas permitidas para pagar menos impuestos al año:

Deducciones autorizadas

Por un lado, en el Artículo 25 de la Ley del ISR, tenemos los siguientes descuentos para las personas morales (empresas):

- Las devoluciones que se reciban, los descuentos o las bonificaciones que se hagan en el ejercicio.

- El costo de lo vendido.

- Los gastos netos de descuentos, bonificaciones o devoluciones.

- Las inversiones.

- Los créditos incobrables y las pérdidas por caso fortuito, fuerza mayor o por enajenación de bienes distintos.

- Las cuotas a cargo de los patrones pagadas al Instituto Mexicano del Seguro Social.

- Ajuste anual por inflación.

- Los intereses devengados a cargo durante el ejercicio, sin ningún ajuste.

- Los anticipos y rendimientos pagados por las sociedades corporativas de producción.

Deducciones personales

Por otro lado, en el Artículo 151 de la Ley del ISR, están los descuentos para las personas físicas. Aquí te describimos algunos de ellos:

- Pagos por honorarios médicos, dentales y por servicios profesionales en materia de psicología y nutrición prestados por personas con título profesional legalmente expedido y registrado por las autoridades.

- Gastos hospitalarios efectuados por el contribuyente para sí, para su cónyuge o conviviente y para sus ascendientes o descendientes en línea recta.

- Gastos funerarios.

- Gastos destinados a la transportación escolar obligatoria de los descendientes en línea recta.

- Gastos por colegiaturas de los niveles preescolares, primaria, secundaria y media superior para el contribuyente, su cónyuge, sus hijos o padres.

- Las primas por seguros de gastos médicos para la persona física, su cónyuge, conviviente, ascendientes o descendientes en línea recta.

- Intereses reales pagados efectivamente en el ejercicio por créditos hipotecarios destinados a casa o habitación contratados.

- Donativos no onerosos ni remunerativos realizados a las instituciones autorizadas y a la Federación.

- Pagos realizados en concepto del impuesto local sobre ingresos por salarios y, en general, por prestación de servicios personales subordinados cuando la tasa del impuesto no exceda del 5%.

¿Cómo calcular el ISR?

Hacer el cálculo del ISR puede parecer complejo, ya que que comprende diversos conceptos. Lo importante es diferenciar que este procedimiento es diferente para las personas morales y físicas.

Personas morales

Después de presentar la declaración anual del ISR, deben hacer un pago provisional de ISR. Para ello, hay que sacar el Coeficiente de Utilidad, un indicador financiero utilizado para medir la eficiencia y rentabilidad de una empresa del último ejercicio de doce meses.

Según la fracción I del Artículo 14 de la Ley del ISR, el Coeficiente de Utilidad se obtiene dividiendo la utilidad del ejercicio entre los ingresos nominales del mismo. Luego, hay que aplicar la tasa del ISR correspondiente; en este caso, sería 30%.

Personas físicas

En el caso de las personas físicas, para calcular el ISR, hay tener a la mano el siguiente recuadro emitido por el SAT:

Luego, se deben seguir los siguientes pasos:

- Determinar el total de ingresos obtenidos en un periodo mensual o anual.

- Seleccionar el porcentaje que corresponda según el nivel salarial (Ver rangos de salario en el cuadro del SAT).

- Restar el límite inferior del cuadro de ISR.

- Aplicar la tasa de impuesto mostrada al resultado obtenido en el paso 3.

- Sumar la cuota fija que aparece en el recuadro al resultado del paso 4.

Veamos un ejemplo del cálculo de ISR:

- Sueldo percibido: $30,000.

- Rango salarial: 7 (26,988.51 – 42,537)

Procedamos a realizar la operación:

- Resta el límite inferior al sueldo percibido = 30,000 – 26,988.51 = $3,011.49

- Al resultado, lo multiplicamos por la tasa correspondiente:

3,011.49 * 23.52% = $708.30

- Suma el resultado a la cuota fija correspondiente: 708,30 + 4,323.58 = $5,031.00

Finalmente, el ISR a pagar es de $5,031.00

¿Cuándo se presenta la declaración del ISR?

Bien, ya sabes cómo calcular el ISR, pero seguro te estás preguntando cuándo se debe entregar la declaración anual. Un artículo de InfoautónomosMx menciona que este trámite se presenta al año siguiente del ejercicio final. La fecha límite para hacerlo depende si se trata de una persona moral y física. Veamos las distinciones:

- Personas morales: la declaración anual del ISR se debe presentar dentro de los primeros 3 meses del año siguiente. Esto quiere decir que, si aún no has presentado el ISR 2023, tienes hasta el último día de marzo de 2024 para hacerlo.

- Personas físicas: en este caso, el plazo es mayor. Las personas físicas tienen hasta el último día de abril para hacer la declaración anual ISR 2023.

En ambos casos, será necesario poner en orden todas la facturas electrónicas y comprobar que no tengan ningún error. Te recomendamos mantener una buena organización a lo largo del año para que el cálculo final del ISR sea más sencillo.

Además, si quieres optimizar la gestión de la nómina, existen diversas herramientas que pueden ayudarte, como esta plantilla de nómina en Excel que está diseñada para que los HR Managers puedan ahorrar tiempo considerable en la gestión del talento, y los sistemas de gestión de nóminas especializados.

Por otro lado, no descartes la posibilidad de contratar un Payroll Specialist para liderar este proceso. Claro que también puedes capacitar a tu equipo en base a estos conceptos. En nuestra plataforma de Desarrollo de Equipos encontrarás algunos cursos especializados en este campo de HR.